经济观察网 记者 万敏1月3日,中央财经大学科技金融与金融消费者权益保护法治研究中心,召开了“金融消费者保护政策与实践”研讨会,并发布了《全国城镇职业青年金融素养调查报告(2019)》(以下简称《金融素养报告》)。

《金融素养报告》显示,在过去一年里,有接近一半(47%)的青年人遭遇了无法保持收支平衡的情况,也就是说,在获得新的收入前就把钱花完了(简称“钱荒”),而且有 18%的青年人经常或者总是遇到钱荒。

“财务压力具体地体现在了青年人在日常生活所遇到的困难上面,比如不能按时支付生活必须的费用,甚至吃不上饭。在过去的十二个月里,青年人中有 13%因为缺钱而不能按时支付电费、煤气费、供暖费或手机费,甚至有9%曾经吃不上饭。”《金融素养报告》中称。

本次调查是国内第一次全面的专门针对城镇职业青年所作的有关金融素养的社会调查。根据国际上较常用的金融素养(Financial Literacy/Capability)的定义与衡量指标,从态度与意识、知识与技能、决策与行为三个大方面多维度地测度了 18-40 周岁的城镇职业青年的金融素养水平。

课题组通过调查分析发现,整体上城镇职业青年的金融素养欠缺,缺乏正确的态度、管理财务的意识不够清晰、主观自信不足,也缺乏必备的金融知识与技能,在金融决策及金融产品的使用上存在相当的不当行为。同时,受教育程度、收入和户口类型既与金融市场的参与度相关,也与理性、负责任的使用金融产品与服务密切相关。

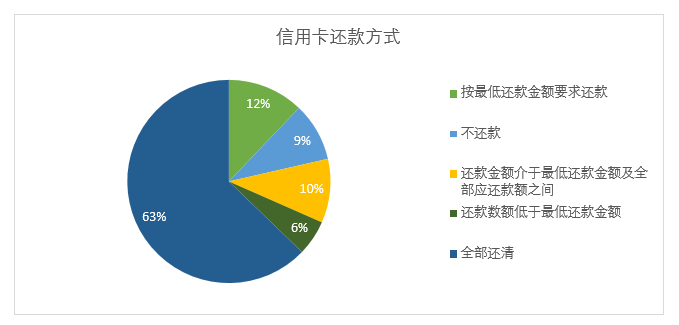

例如,在信用卡的使用行为中,课题组将未能全部还清信用卡账单的行为定义为“昂贵的还款行为”,包括不还款、还款低于最低还款额、最低还款额还款以及介于最低还款额和全额还款之间的行为。从年龄和户籍来看,年龄更小或农业户口的青年人更可能采取昂贵的信用卡还款方式。

(图片来源:《全国城镇职业青年金融素养调查报告(2019)》)

(图片来源:《全国城镇职业青年金融素养调查报告(2019)》)在“花呗”等类信用卡产品和现金贷的产品使用中,也表现出类似的趋势。

“职业青年人中借现金贷只是少数人(14%)。主要原因应该是其较高的利率,但是14%仍是一个可观的比例,平均七个人中就有一个。借款成本上,平均年化利率大大超过法定的36%。针对使用过现金贷的青年人群,我们发现日利率1%(年化365%)的现金贷占比约为30%,接近一半的借款者日利率在千分之一(年化 36.5%)和百分之一之间。这说明,年利息不超过 36%的规定,在现实中,被大部分放贷者突破了。”《金融素养报告》中称。

2019年10月21日,最高法、最高检、公安部、司法部发布了《关于办理非法放贷刑事案件若干问题的意见》,其中对36%的非法放贷红线给予明确,近期国内多地公安机构打击“套路贷”的力度也在持续加大。

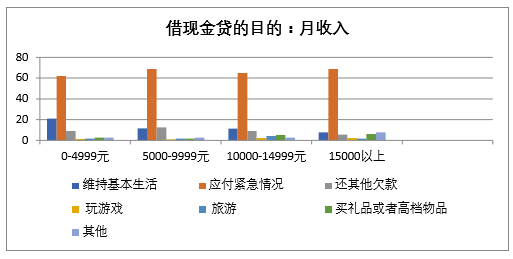

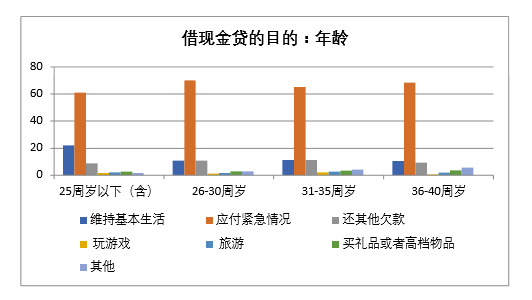

《金融素养报告》发现,在借款频率上,有接近五分之一的现金贷借款人(18%)在过去的 1 年中借现金贷的次数大于5次。因此,即使职业青年所借现金贷的频率平均而言没有预想的高,但是相当一部分人比较频繁,容易导致过度负债。从借款目的来看,相当大部分借款人(66%)借现金贷主要是为了“应付紧急情况”,也有相当一部分人(14%)是为了“维持基本生活”,但是也有不小比例(十分之一)的青年人是为了“还其它欠款”,即俗称的“以债养债”。

(图片来源:《全国城镇职业青年金融素养调查报告(2019)》)

(图片来源:《全国城镇职业青年金融素养调查报告(2019)》)“金融知识水平越高,金融决策与管理金融产品的行为就越趋理性、越趋成熟。”课题组认为,这些发现证明了提供持续的金融教育的重要性,而农业户口、低学历、低收入的青年人对于金融知识不了解的比例相对较高、金融产品的使用不当之处较多,应该是金融教育的主要的、优先的目标群体。

2019年12月7日,中国人民银行起草了《中国人民银行金融消费者权益保护实施办法(征求意见稿)》,其中提出,“金融机构应当切实承担金融知识普及和金融消费者教育的主体责任,提高金融消费者对金融产品和服务的认知能力、风险意识、法律意识以及依法维权的能力。” 并要求“金融机构应当制定年度金融知识普及与金融消费者教育工作计划,结合自身特点开展日常性金融知识普及与金融消费者教育活动,积极参与中国人民银行及其分支机构组织的金融知识普及活动。金融机构不得以营销金融产品或服务替代金融知识普及与金融消费者教育。”

中央财经大学科技金融与金融消费者权益保护法治研究中心副主任孟祥轶认为,在青年人比较关键的与个人财务相关的人生时刻,直接接触到他的是金融机构,而金融机构本身有道德风险,金融机构的工作人员也有知识局限性和利益冲突。监管机构应该给金融机构更多具体、细节的指导,引导金融机构做好这项工作。

深呼吸 圳能量!欢迎扫描下方二维码关注新浪深圳官方微信

查看评论(0)网友评论

发 表 登录|注册