经济观察网 记者 胡群 当60、70、80后大都在勒紧裤腰带时,相当部分90后,尤其95后还沉寂在消费的狂欢中。

央行数据中,短期消费贷款包含了车贷与大部分信用卡贷款,是消费者购买潜力的最直接反映。中国人民银行发布《中国金融稳定报告(2019)》(以下简称《报告》)显示,2017年1月至10月,短期消费贷款同比增速从19.9%骤增至40.9%,2018年1月至12月,短期消费贷款同比增速有所回落,但总体仍维持在28.1%~40.1%的较高区间,高出近五年平均增速1~13个百分点,也高出同期中长期消费贷款增速10~15个百分点。

资料来源:《中国金融稳定报告(2019)》

资料来源:《中国金融稳定报告(2019)》但是,短期消费贷款在2019年仍在呈进一步下滑趋势。国家金融与发展实验室发布《NIFD季报宏观杠杆率》数据显示,居民总贷款的同比增速继续下降,从2018年末的18.2%下降到2019年三季度的15.9%;其中短期消费贷款下降幅度最大,从2018年末的29.3%下降到15.6%,低于居民贷款增速0.3个百分点;中长期消费贷款增速相比上一季度略有回落,降至17.4%,基本与2018年末的17.3%相持平,高于居民贷款增速1.5个百分点。

《报告》认为,2018年短期消费贷款增速小幅回落,主要原因可能在于:一是近年来居民购房支出骤增,一定程度上挤压了居民消费空间,2018年社会消费品零售总额增速为9.0%,低于上年1.2个百分点。二是2017年8月起,针对部分购房者利用消费贷产品规避首付比限制,金融管理部门要求商业银行加强个人信贷真实性审核,严厉打击消费贷产品违规流入房地产市场。在此背景下,短期消费贷款增速从2017年10月40.9%的最高点逐步小幅回落。

市场则给出了另一种解读。

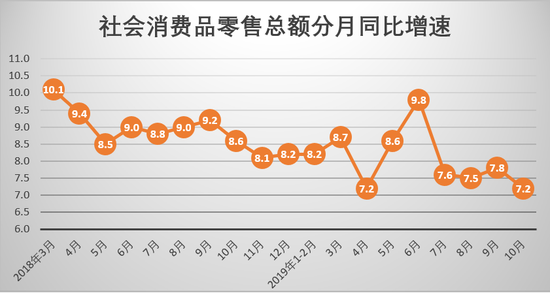

中泰证券首席经济学家李迅雷日前在《北大金融评论》创刊号上发表文章指出,2018年社会消费品零售总额增速是9%左右,2019年上半年的平均增速降到8.4%。消费不乐观的原因其实在收入端,居民收入增长的走势跟社会消费品零售总额增速的走势非常相似,而这几年居民可支配收入总体往下走,本质是结构问题。把2018年不同收入组的居民进行分类可发现,20%的高收入群体,对应的人口是2.8亿。2018年人均可支配收入增长为8.8%,而2018年中等收入群体收入增长只有3.2%,如果考虑通胀因素的话,中等收入群体收入增长几乎等于0,这也是导致国内消费不振的主要原因。

数据来源:国家统计局

数据来源:国家统计局虽然整体短期消费贷款增速小幅回落,但90后,尤其95后对消费金融仍表现出极大的兴趣。

“随着95后年轻人陆续步入社会,他们是当下社会中最活跃的参与者,也是新生事物的推广者,引领着新一代潮流的兴起。与父辈们储蓄式的消费观念不同,如今的年轻人使用信用卡消费的趋势越来越明显,虽然他们现阶段收入有限,却蕴含着强大的消费潜力。”广发银行发布的《95后人群信用卡消费场景研究报告》显示,近年来在互联网+新业态的影响下,互联网消费信贷快速崛起。各大电商推出的互联网消费金融产品层出不穷,如蚂蚁花呗、京东白条、任性付等因其申请门槛低、手续简单、使用便利等特点,深受热爱网购的年轻人喜爱,是许多95后首次尝试信用消费的产品。

上述报告进一步指出,95后比其他年龄段更敢于进行大额的超前消费。在收支比上,多数95后每月的信用卡消费支出占自身月收入的20%-60%之间,而消费大于收入七成以上的情况占了21.7%,甚至有不少人超过当月收入。 由于收入有限,又热衷于消费,而各类消费金融产品又能通过手机快捷获取,借贷消费已成为年轻人们的重要选择。

尼尔森市场研究公司近期发布的《中国消费年轻人负债状况报告》显示,当前中国年轻人中,总体信贷产品的渗透率为86.6%,由于90/00后约占总人口23%,他们将主导未来5-10年的中国乃至全球消费格局。

但是,年轻群体消费借贷的底气何在?

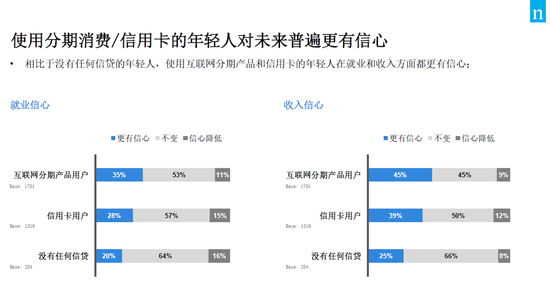

尼尔森的研究报告指出,使用分期消费/信用卡的年轻人对未来普惠更有信心,具体表现在就业信心和收入信心方面。

资料来源:尼尔森《中国消费年轻人负债状况报告》

资料来源:尼尔森《中国消费年轻人负债状况报告》“来自家庭的经济积累支撑起了他们消费的信心”。广发银行发布的《95后人群信用卡消费场景研究报告》指出,95后对大额消费、超前消费的接受度越来越高,愿意在自己喜爱的领域投入更多的资金。另一方面,信用卡分期付、最低还款等业务,减轻了他们大额消费后的还款负担,成为了支撑95后超前消费的另一个重要支柱。