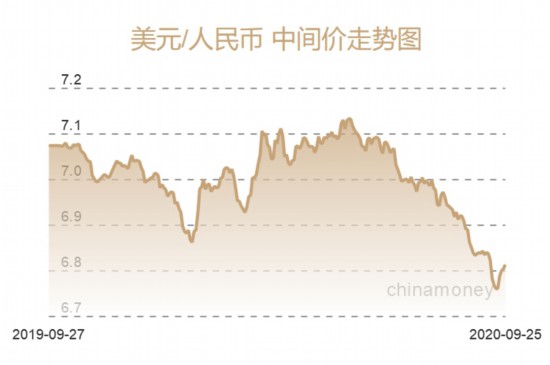

国家外汇局9月25日发布《2020年上半年中国国际收支报告》指出,2020年以来,人民币对美元汇率呈现“升-贬-升”双向波动走势。从5月至今的短短3个多月,美元指数持续走低。9月,银行间外汇市场人民币汇率中间价一度升破6.8关口。美元贬值也让有留学、旅游等需求的人士出手换汇,但是手握美元的投资者应该如何理财?

美元/人民币中间价走势图 来源:中国货币网

美元/人民币中间价走势图 来源:中国货币网多家网点取现钞美元需预约

“现钞美元已经没有了,如果今天预约,最早也要十一之后才可以取现。”北京市朝阳区某中国银行网点柜员告诉中新经纬客户端。

附近另一家中信银行网点的大堂经理同样表示,兑换美元现钞需要提前一天预约,“网点的外币都比较少,预约才能取,每天取美元的上限是5000美元,客户多数是取4900美元。”

8月以来,人民币出现大幅升值,9月25日,人民币对美元汇率中间价报6.81,也就是1美元兑换6.81元人民币。事实上,从今年5月起,美元开始出现贬值,至今已贬值3200多基点。

中新经纬客户端了解到,一些有出国留学、旅游计划的市民选择在此时出手换美元。北京市民李女士表示,现在换美元比之前划算,同样换5万美元与5月时相比可以省下1.5万元人民币。

美元理财多数收益率低于2%

对于手中有闲置美元现汇的投资者,美元存款和美元理财是不少人的选择,这类产品目前的收益率如何?中新经纬客户端查询多家银行发现,目前银行的美元存款和理财产品的收益率都比较低,产品数量也较少。

存款方面,据中新经纬客户端不完全统计发现,多数银行的1年期定存产品利率在0.8%-0.9%。如中国银行和招商银行1个月、3个月、6个月、1年期的美元整存整取产品年利率相同,均分别为0.05%、0.15%、0.25%和0.35%。中信银行1个月、3个月、6个月、1年期的美元整存整取产品年利率分别为0.2%、0.3%、0.5%和0.8%;兴业银行3个月、6个月和1年的美元整存整取产品年利率分别为0.7%、0.8%和0.9%。

其中,交通银行的“汇添息”美元存款产品的利率较高,3个月(含)至6个月(不含)年利率为1.1%,6个月(含)至1年(不含)年利率为1.3%,满1年年利率达1.8%。

理财方面,各家银行推出的美元理财产品利率与存款相比略高出一些,但1年期以内的理财产品预期年化收益率大部分都低于2%。

如中信银行一款期限为94天的结构性存款,起购点1500美元,预期年化收益率在0.8%-1.1%之间;招商银行的美元天添金产品起购点3000美元,近1月年化收益率为1.24%;另一款美元日益月鑫进取180天产品上日投资收益率为1.25%,但起购金额高达18000美元(约合12.3万元人民币)。此外,中国银行的中银日积月累-乐享天天(美元版)七日年化收益率达2.08%,但额度紧张,只在工作日可以申购。

专家:未来人民币或将继续升值

投资外币理财需要注意哪些问题?首先,根据资管新规,银行理财要“打破刚兑”向净值化转型,美元理财同样包含在内。

中南财经政法大学数字经济研究院执行院长盘和林教授认为,美元理财需要逐渐向净值型转变,净值化不只是为了打破刚兑,还能让理财产品更加透明,适合投资人持续跟踪理财状况。对于投资者,美元理财收益情况不佳,再叠加美元贬值,故而美元理财当下有一定的风险。

此外,一位银行客户经理表示,人民币理财产品的收益率普遍在4%左右,外汇理财产品的收益率相对较低。并且外汇兑换需要考虑成本问题,通常情况下,换汇成本在本金的0.5%左右。由于外汇理财的收益率偏低,在不考虑汇率走势的情况下,获利空间也有限,因此美元理财仅适合于有闲置美元的人士。

未来人民币还会升值吗?苏宁金融研究院高级研究员黄大智对中新经纬客户端指出,9月以来欧洲多国疫情二次暴发,而中国国内已经控制住疫情,经济也在逐渐恢复,如果四季度能继续保持稳定,未来人民币或将继续升值。

东方金诚的研究报告中分析称,短期内,尽管美元指数仍有阶段性走强的可能,但中国经济持续复苏,人民币资产配置价值的改善将进一步保障人民币的持稳运行。近期人民币汇率走升带来的市场积极预期使人民币资产的吸引力得到进一步提升,这也将进一步支撑短期内人民币汇率稳中有升,双向波动的运行趋势。综合各种影响因素,预计短期内人民币对一篮子货币汇率指数将出现一定幅度升值。

盘和林则认为,人民币大幅度升值和贬值都不利于经济,所以稳定的人民币汇率,在一定区间波动是最好的结果。如今离岸小车拉动在岸大车的情况下,人民币升值可能在未来暂停。但此时兑换美元则没有必要,因为宏观面依然不支持美元强势,人民币可能稳定在一定区间内波动。